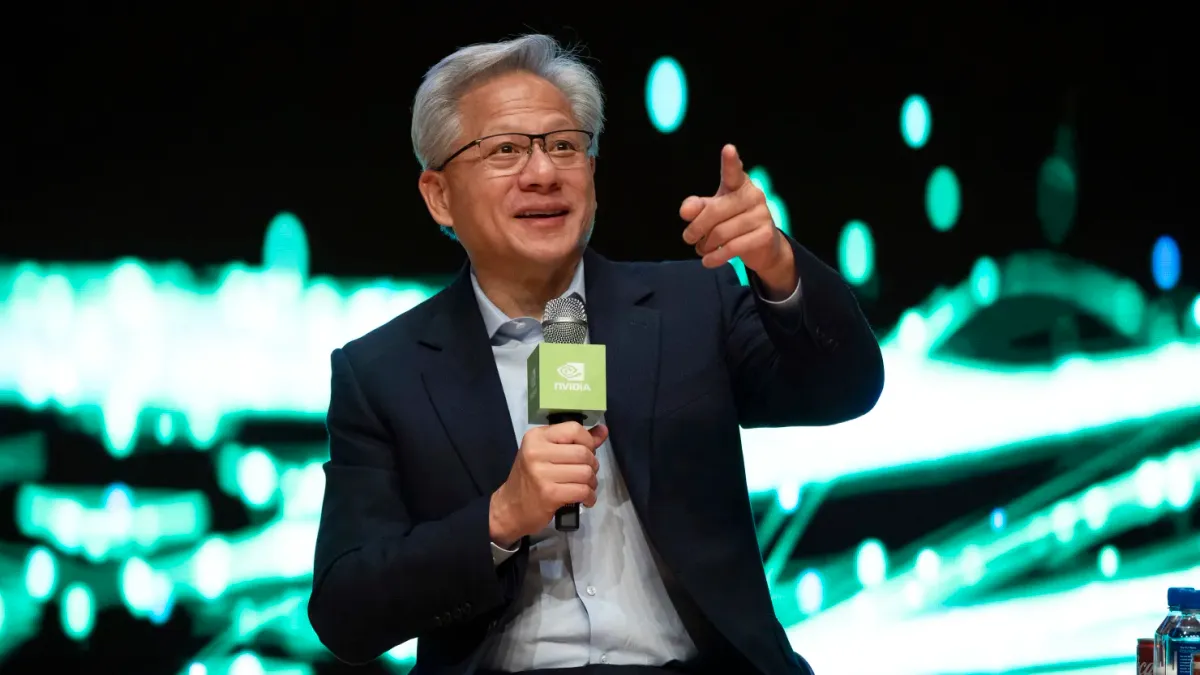

Nvidia Q3 營收爆 570 億美元!數據中心 512 億狂飆 66%,Blackwell 售罄,AI 泡沫?Jensen 笑稱「只有成長」

2025 年 11 月 19 日盤後,Nvidia 丟出季度財報核彈:營收 570 億美元,年增 94%,淨利 203 億美元,年增112%,資料中心業務單季爆增 265% 到 488 億美元。AI 泡沫論?瞬間破滅。CEO Jensen Huang 放話:「我們還在 AI 賽道的起跑線上。」,AI 已達「轉折點」,代理與物理 AI 將引爆革命。

570 億美元背後:資料中心 265% 狂飆

NVIDIA Q3 總營收 570 億美元,超預期 20%,淨利 203 億美元,毛利率 75.5%。資料中心業務 488 億美元,年增 265%,佔總營收 86%,單季創歷史新高。遊戲業務僅 18 億美元,專業視覺 6 億美元,汽車與其他僅 2 億美元。

Jensen 電話會直言:「資料中心是 AI 革命的核心,我們的 GB200 與 Blackwell 平台已滿載。」

TechCrunch 指出,這波爆增來自 OpenAI、Microsoft、Google、Meta 等巨頭的超算訂單,NVIDIA 市佔率穩穩壓在 90% 以上。

Blackwell 量產爬坡超預期,雲端版已售罄至 2026 年

Jensen 在電話會上罕見給出明確供需訊號:「Blackwell 銷售遠超預期,雲端 GPU 已售罄,我們有大量供應,但需求永遠領先一步。」

這句話背後的含義是:B200/B100 的 NVL72/144 機櫃系統已被四大雲廠(AWS、Azure、GCP、Oracle)與核心 Tier-2 客戶(CoreWeave、xAI、Meta)預訂到明年下半年,產能瓶頸已從晶圓轉移到 CoWoS-S 封裝與 GB200 機櫃整合環節。

市場原本預估 Blackwell 在 Q4 僅貢獻 80-100 億美元,Nvidia 卻直接給出 650 億美元中位數指引,等於暗示 Blackwell 單季貢獻將落在 150-180 億美元區間。

這不僅證明量產爬坡順利,更顯示雲廠與企業客戶對 GB200 的搶貨程度遠超市場預期。

AI 基礎設施的護城河仍在擴大

在 Blackwell 初期良率與 CoWoS-S 成本壓力下,Nvidia 仍能維持 70% 以上毛利率,關鍵在於:

- 定價權完整保留(GB200 機櫃報價較 H100 NVL 高出 40-50%)

- 軟體與 CUDA 生態鎖定帶來的服務收入占比持續提升

- 供應鏈議價能力達到歷史頂峰

這三點共同構築的護城河,讓競爭對手的性價比策略徹底失效。

AI 美德循環升級:從訓練主導轉向「訓練+推理」雙輪驅動

Jensen 特別強調「AI 已到達轉折點」,核心邏輯是:2025 年之後,推理算力需求將以 3-5 倍於訓練的速度成長。Nvidia 內部已參與超過 500 萬顆 GPU 的 AI 工廠計畫(含主權 AI 與企業私有雲),2026 年還將再翻倍。

這意味著資本開支週期不會在 2025 年結束,而是進入更長、更陡峭的上升通道。

風險仍在,但短期爆雷機率極低

供應鏈瓶頸(CoWoS-S、HBM3e)、地緣政治變數(台積電、出口管制)、競爭對手追趕(AMD MI350、雲廠自研)都是潛在風險。但當前訂單能見度已達 12-18 個月,任何短期供應波動只會推高價格,而非壓縮需求。

Nvidia Q3 財報用最硬的數字告訴市場:這不是泡沫,這是工業革命級別的基礎設施投資,而 Nvidia 正站在這波浪潮最肥的位置。2026 年營收挑戰 2,800-3,000 億美元已成共識,長期市值天花板還在不斷上修。

真正的風險點反而在 2027 年之後:當訓練集群擴容告一段落,推理集群是否能接棒,決定這波週期的天花板高度。

Source

Nvidia’s record $57B revenue and upbeat forecast quiets AI bubble talk

Nvidia says some AI GPUs are ‘sold out,’ grows data center business by $10B in just three months

Nvidia shares rise on stronger-than-expected revenue, forecast